ファクタリングを利用する際に、最も気になるのは手数料の金額でしょう。ファクタリングの有用性については既知の通りですが、手数料相場について知っておくことで、利用の判断に役立ちます。本記事ではファクタリングの手数料の相場や、どのように金額が決まるかについて解説します。

1. ファクタリングやその他調達方法の手数料相場一覧表

まず、前提としてファクタリング会社の手数料は

● 手数料額=買取額×手数料率

という計算式で決まることがほとんどです。一般的な融資(借入)の「年利」とは考え方が異なることに注意が必要です。利用されることが多い「本来の支払日から1ヵ月前倒し(短縮)した場合」であれば、手数料については概ね「1ヵ月あたりの手数料率≒月率」と考えて差支えありません。

1-1.ファクタリングの手数料相場一覧と他の資金調達との比較

ファクタリングの手数料相場は概ね以下のとおりです。もちろん相場なので必ずしもこの範囲に入るわけではありませんが、おおよその目安としてはこのくらいになります。1ヵ月期日を短縮した場合と想定し、ファクタリング以外の資金調達方法とも比較しやすいように年率換算も併記します。

| 調達方法 | 手数料の相場 |

|---|---|

| 二者間ファクタリング | 10~30%(年率120~360%) |

| 三者間ファクタリング | 1~9%(年率12~108%) |

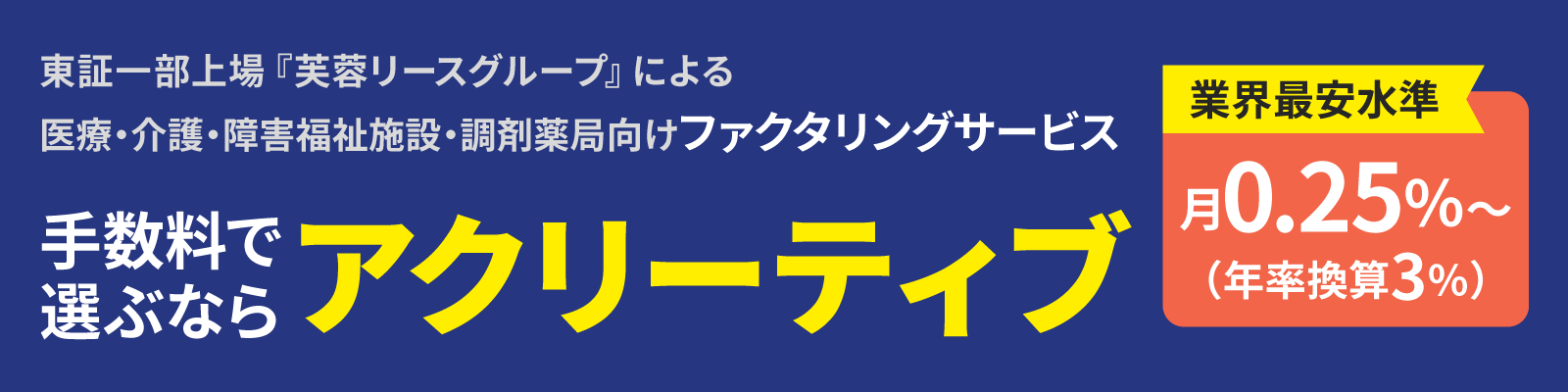

| 医療ファクタリング(診療報酬ファクタリング) | 0.3~2%(年率3~24%) |

| 国際ファクタリング | 1~2%(年率10~24%) |

| 保証ファクタリング | 0.2~1.3%(年率2~15%) |

相場と言っても下限から上限までかなり幅があることがわかります。一般的な銀行融資(借入)や診療報酬担保ローン等の年利相場1~15%と比較すると、ファクタリングの種類によっては手数料率が高くなる印象がありますが、適切にファクタリング会社を選定することでコストを抑えることが可能です。

なお、調達方法としてファクタリングと融資等を比較する場合は、単純な手数料率だけでなく利用ハードルの低さ、利便性、継続的な利用かどうか、具体的な金利や手数料の金額、調達額、返済の計画(融資の場合)など考慮すべきポイントが多々あることは留意しましょう。

1-2. ファクタリングの種類について解説

前のセクションで手数料の相場を一覧表にしましたが、それぞれの項目について知らない方のために、以下でかんたんに説明します。

二社間ファクタリング・三者間ファクタリング

手数料引いた金額で売掛債権を買い取るオーソドックスなファクタリングです。取引の形態によって二者間と三者間があります。二者間ファクタリングは売掛先にファクタリングの利用を通知しない形式、三者間ファクタリングは売掛先にファクタリングの利用を通知する形式です。

医療ファクタリング(診療報酬ファクタリング・介護報酬ファクタリング)

診療報酬を担保として資金調達するファクタリングです。売掛先が国保連や社保(支払基金)等の公的な機関となるため、未回収リスクが少なく、手数料も安くなる傾向にあります。また、売掛先が同じでリスクが低いはずなのにファクタリング会社によって手数料率に大きな差があるのは、ファクタリング会社自身の規模や資金調達力が大きく影響します。加えて将来債権(将来発生する見込みの債権)まで買取対象としている場合など、医療ファクタリングであっても十分な審査スキルを要するケースもあり、手数料に差が生じる要因となります。

国際ファクタリング

輸出取引における売掛金を担保に資金調達をするファクタリングです。国内のファクタリング会社だけではなく、海外のファクタリング会社も含めた国際的なファクタリングネットワークによって海外債権回収を保証します。

保証ファクタリング

資金調達目的ではなく債権の未払いリスクの保障に特化したファクタリングです。つまり、売掛金を活用し素早く資金を得られる機能はなく、取引先が倒産するなどして売掛金が未回収となった段階で初めて金銭の補償が受けられます。

2. ファクタリングの手数料を安くするポイント

ファクタリングの手数料を安くするには手数料がどのようにして決まるのかを知っておく必要があります。ファクタリングの手数料を決める主な要素は以下の4つです。

2-1. 売掛先は信用できる会社か

最もファクタリングの手数料金額に対して影響が大きいのは、売掛先(支払企業)の信用度です。一般的な融資などであれば利用者の信用度が審査されますが、ファクタリングの場合は売掛先から最終的に資金が回収できるかどうかが重要なため、売掛先の信用度が重視されます。覚えておきましょう。

例えば信用度の高い売掛先は以下のような会社です。

- 大手企業

- 歴史の長い企業

- 資産をたくさん持っている企業

- 上場企業

- 公的機関

- 行政

一方で、信用度が低い売掛先の例を挙げると以下の通りです。

- スタートアップ企業

- 経営が危うい企業

診療報酬ファクタリングの場合は売掛先がある意味「健康保険」という公的機関になりますので、未払いリスクが極めて低いです。したがって手数料も安くなる傾向にあります。

2-2. 二者間か三者間か

一般的には二者間ファクタリングより三者間ファクタリングのほうが手数料は安くなる傾向にあります。なぜなら三者間の場合は売掛先からファクタリング会社へ売掛金が直接振り込まれるからです。対して二者間の場合はいったん利用者に振り込まれたあと、利用者がファクタリング会社へ入金します。したがって、ファクタリング会社から見ると、二者間ファクタリングの場合は利用者から資金を回収出来ないリスクがあるため、手数料が高くなるのです。

2-3. ファクタリングの利用実績

ファクタリングの手数料にはそれまで利用者がどれだけその会社を利用したかも影響してきます。売掛先の信用度が重要と先述しましたが、利用者の信用度も考慮されないわけではありません。特に二者間ファクタリングの場合は、一旦利用者が売掛金を受け取って、その後でファクタリング会社に入金する形になりますので、ちゃんと売掛金を振り込んでくれる利用者かどうかを見極める必要があります。

そこで考慮されるのがファクタリングの利用実績です。初めての利用では当然信用度が低くなります。どんな利用者なのかわからないからです。利用実績を積むに従って、信頼できる利用者だと判断され、手数料も安くなる傾向にあります。

2-4. 売掛金の金額

売掛金の金額も手数料の金額を決めるのに重要な要素です。一般的には売掛金の金額が大きくなればなるほど手数料は安くなっていきます。資金調達ではない一般的な物品の購入もまとめ買いをすると安くなる傾向にありますが、それと同じことです。少額の契約を何回も結ぶより高額の契約を1回結んだ方が事務的なコストも抑えられるので、手数料を安く出来るのです。

3. ファクタリングの手数料以外にかかる費用

ファクタリングには手数料以外にも以下の費用がかかる場合があります。必ずしも全てが必要なわけではなく、会社によって必要だったり必要無かったりします。

| 費用 | 相場 |

|---|---|

| 債権譲渡登記費用 (司法書士報酬含む) |

5万円~10万円 |

| 印紙税 | 200円~20万円 |

これらの費用とは別に着手金を請求してくる会社には要注意です。着手金を取る会社はあまり金融としての能力が高くない傾向にあります。売掛先や利用者の信用力やリスクを適切に見極めるスキルがあれば着手金は不要なはずだからです。特に理由が無ければ着手金がない会社に依頼したほうが良いでしょう。

4. ファクタリングの手数料と法律

ファクタリングの手数料について、法律面での注意事項が2点あります。

4-1. 消費税は課税されない

ファクタリングには消費税がかかりません。消費税はあくまでも「消費」に課税される税金です。売掛債権の譲渡を「消費」と呼ぶのは直感的にも違和感を覚えるでしょう。実際、国税庁は公式見解として「金銭債権などの譲渡」を非課税取引の中に含めています。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6201.htm

4-2. ファクタリングの手数料には上限が無い

ファクタリングは融資ではないので利息制限法の適用を受けません。したがって、手数料に上限もありません。ただし、そのファクタリング契約が本当に債権の譲渡になっているかどうかは注意しなければなりません。ファクタリングを謳いながら実質は債権を担保にした融資になっていて、違法な取引を行おうとする業者もいます。したがって、ファクタリング契約を結ぶ際には債権が本当に譲渡されるのかどうか確認した上で契約するべきです。

5. ファクタリング会社を選ぶ時の注意点

先述のとおり、ファクタリングについては、融資のような明確な法律等の制限を受けないため、会社の選定にあたっては注意点があります。

5-1. ファクタリングの手数料表示は定めがない

手数料率の定義や、手数料の計算方法についてもファクタリング会社が個別に定めているため、実際に手数料がいくらになるのか正確な見積もりを取得することが必要です。低い手数料率を提示しておいて、実際計算すると高額になるというケースもあります。

5-2. 丁寧な説明を行ってくれる会社かどうか

ファクタリングの手数料計算には、請求の締日から支払日までの期間(支払サイト)や、短縮日数(本来の支払日からどれだけ早く入金を受けたか)等も関わってきます。手数料率が「1回あたり」なのか「1ヵ月あたり」なのか「1年あたり(年率)」なのかも各社によって様々なので、慣れない利用者からするととても複雑に感じるかもしれません。そうした場合に、利用者に対し丁寧な説明を行わない、契約を急がせる、そんな様子が伺える業者は悪質な業者である可能性があるため注意しましょう。

6. まとめ

ファクタリングは利便性に優れた資金調達方法です。ファクタリングの手数料の金額は主に「売掛先の信用力」「利用者の信用力」「二者間か三者間か」「売掛金の金額」に依存します。さらに、手数料以外にも費用がかかってくる場合もありますので、具体的に費用がいくらになるのかを見積り、総合的に判断した上でファクタリング会社を選びましょう。