自営業者や企業などビジネスを展開している人にとって、資金調達方法の確保は経営を安定させるためには必要不可欠です。医療機関・介護事業者も例外ではありません。世の中にはさまざまな資金調達方法がありますが、ファクタリングという方法が近年注目を集めています。

本記事ではファクタリングについて図解を交えて解説します。

ファクタリングとは?

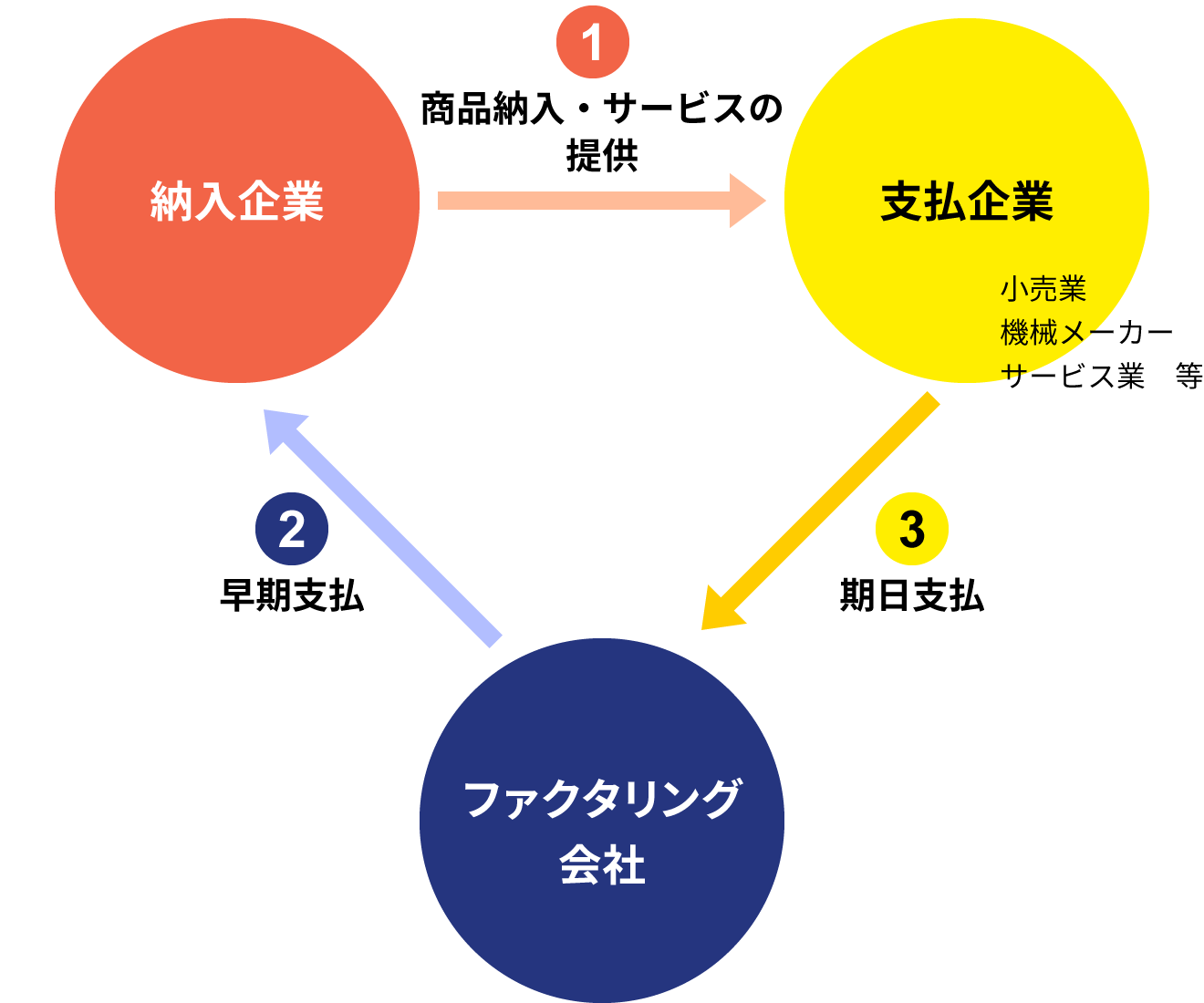

ファクタリングとは、売掛債権をファクタリング業者に売却することで、比較的短期間で現金化できる資金調達方法です。欧米が発祥の資金調達サービスですが、近年日本でも注目が集まり、急速に需要を増やしています。

ファクタリングがなぜ必要なのか?

一般的に事業者同士の取引は、手形などの信用取引か、請求書を送付しての後払いである場合がほとんどです。つまり、納品やサービス実施完了と入金が同時ではないのです。

下請法では、元請け事業者が下請け事業者に対し納品から60日以内に下請け代金を払わなければいけないと規定しています。逆に言えば納品から最長60日は入金されない可能性があるという意味です。

ファクタリングは、この入金までの60日間の期間を短縮し、すぐに手元資金が必要になった場合の資金調達や、売掛金未回収リスクのヘッジなどに利用されています。

診療報酬ファクタリングとは?

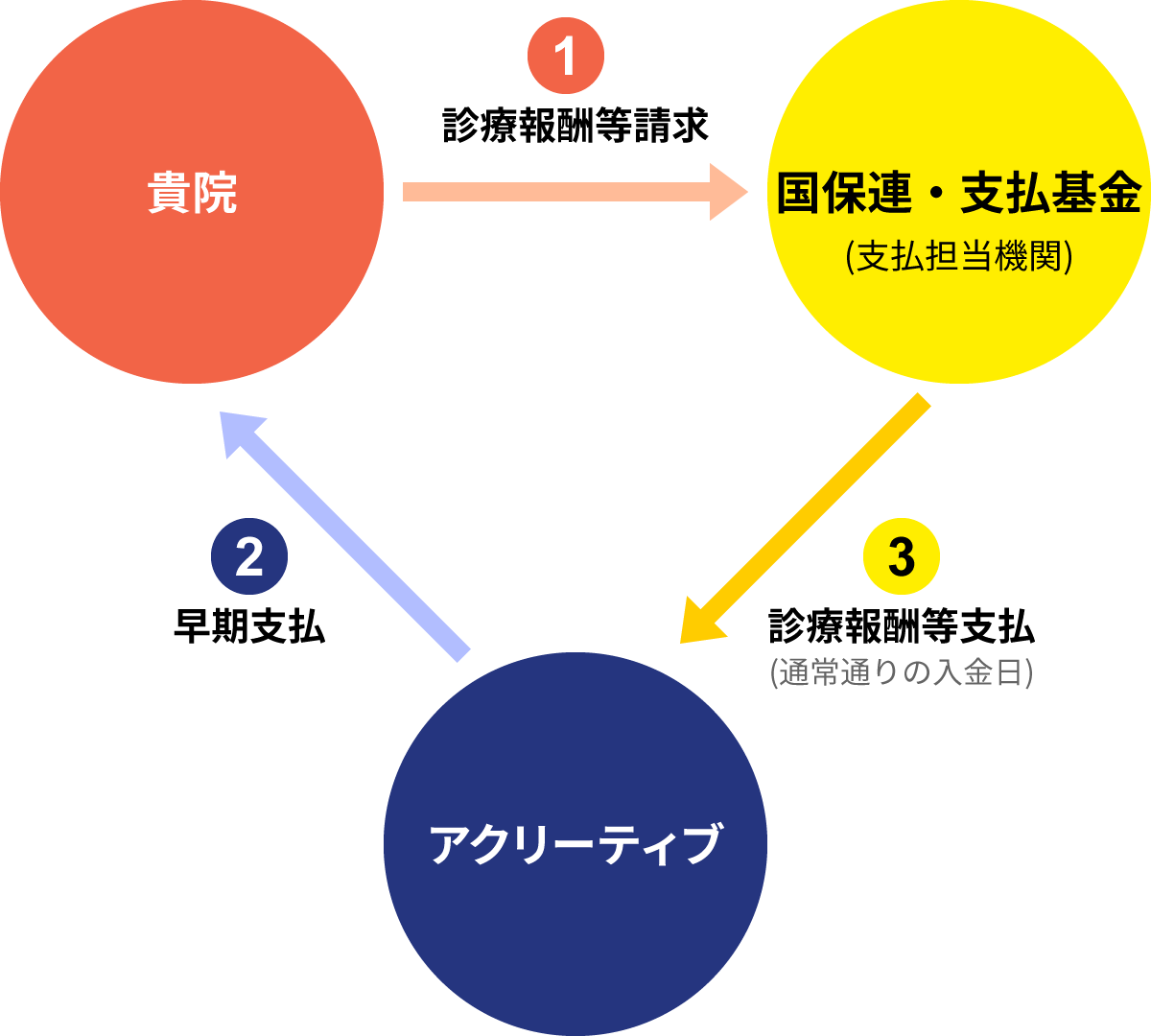

ファクタリングにはさまざまな種類がありますが、医療機関向けのファクタリングを診療報酬ファクタリングと言います。

診療報酬ファクタリングとは、その名の通り診療報酬債権(介護給付費・障害給付費・訪問看護療養費・調剤報酬含む)をファクタリング業者が買取り、現金化するサービスです。

一般事業者のファクタリングは、取引先企業からの入金を担保に現金化しますが、診療報酬ファクタリングは各医療機関の社会保険診療報酬支払基金(社保)・国民健康保険団体連合会(国保)からの入金を担保にします。社保・国保は未回収リスクが極めて低いため、ファクタリングの審査も比較的通りやすく、手数料も一般事業者のファクタリングより低い傾向があります。

診療報酬ファクタリングのメリット

資金繰りが安定する

ファクタリングは融資ではなく、あくまでも売掛債権の買い取りなので、担保・保証人は原則不要で、比較的容易に資金調達できるメリットがあります。その中でも診療報酬ファクタリングは、国が取引先であるので信用力や経営力を疑われるケースがほとんどありません。したがってあまり財務状態の良くない法人でも審査に通る可能性があります。

手数料が安い傾向にある

診療報酬ファクタリングは、社保・国保からの入金を担保にするので未払いのリスクがほとんどありません。したがって一般事業者のファクタリングと比較して手数料が安い傾向にあります。

審査が通りやすい

手数料の安さと同じ理由で、診療報酬ファクタリングは審査基準が低い傾向にあります。一般的なファクタリングで審査が必要な理由は、クライアントの取引先が倒産し、買い取った売掛金が回収できなくなるリスクを判定するためです。したがってファクタリングの審査ではクライアント自身よりも請求書の宛先である取引先の信用度が重視されます。診療報酬ファクタリングの場合は国保・社保が取引先ですから、極めて信用力が高く、審査に通らない理由が少ないのです。

診療報酬ファクタリングのデメリット

世の中の事象には必ずメリットとデメリットがあります。診療報酬ファクタリングは有用なサービスですが、当然ながらデメリットもあります。デメリットをしっかり把握した上で利用しましょう。

前借りに過ぎない

ファクタリングは低リスクで比較的短期間に多額の現金を調達する手段です。それは非常に有用ですが、先々で入金されるはずだった現金を前借りしているにすぎず、そのぶん将来の入金額は減少します。もし将来再び資金繰りが悪化したならば再びファクタリングを利用しなければならず、継続して利用し続けてしまうリスクがあります。ファクタリングはあくまでも一時的に資金が足りないときのための緊急手段であって、根本的な資金繰りの対策にはならない点に注意が必要です。

悪質な業者の存在

ファクタリングは融資に比べ使い勝手が良い一方で法的な規制が緩く、そのため、一部の悪質な業者と契約してしまうリスクがあります。典型的な手口としては、資金繰りで困っている経営者に甘い言葉で近づき、契約直前で法外な手数料を要求したり、無断で手数料を割り増したりするというものです。資金繰りに困っている経営者は一刻も早く現金が欲しいため、言いなりになって契約してしまうケースも少なくありません。ファクタリング業者と契約する際は、その業者の信頼性をしっかりと見極め、契約書にも目を通した上で契約しましょう。

他の資金調達方法との違い

銀行融資との違い

端的に言えば銀行融資は「借入」であり、ファクタリングは「買取」であると言えます。つまり、銀行融資では負債が増加しますが、ファクタリングは増加しません。その代わり、銀行融資のほうが大きな額の資金調達が出来ます。ただし、銀行の融資の審査は極めて厳しいと言われており、ある程度の規模の事業と良好な経営状態がなければ低金利での融資が受けられない場合もあります。

診療報酬債権担保ローンとの違い

医療機関向けに診療報酬債権担保ローンというビジネスローンがあります。ファクタリングとよく似たサービスですが、明確な違いがあります。診療報酬債権担保ローンはあくまでもローンであり、月々の分割払いで返済するのが一般的ですが、診療報酬ファクタリングは月々の返済がなく、資金繰りが安定しやすい傾向があります。

リースバック方式との違い

高額な医療機器や事務機器を医療機関が購入し、直後にリース会社に売却します。その後にリース会社とリース契約をし、月々のリース料を払いながら機器を使用する方法です。ファクタリングと同じく、負債を増やさずに手持ち資金を得られます。ただ、事業活動を続ける限り常に発生する診療報酬債権を売却するファクタリングとは違って、医療機器や事務機器が必要になったときしか利用できません。緊急的な資金不足に対応するためのファクタリングに対して、リースバック方式はあらたに病院を増設したり設備投資を行ったりしたい場合に用いる資金調達方法です。

ファクタリング会社の選び方

ファクタリング業者の選び方のポイントは以下の3つです。

- 手数料の妥当性

- 業者の信用度合い

- 契約書の内容

まず、手数料が高い業者は避けるべきです。診療報酬ファクタリングは普段金融サービスにあまり馴染みがない医療機関向けのサービスであることから、相場が分からず、つい高い手数料で契約してしまうケースも見受けられます。手数料はファクタリング業者や利用内容によってばらつきがありますが、複数の業者に見積りを依頼することで高い手数料で契約してしまうリスクを避けることが可能です。

次に業者がどれだけ信用できるかを吟味しなければなりません。先述したように悪質な業者が存在するからです。例えば上場企業やそのグループ企業など、信頼性の客観的根拠がある業者を選びましょう。

最後に契約書の内容です。契約書はしっかりと読んだ上で契約しましょう。手数料や重要条項について説明が無い場合や、不明点を質問しても答えてもらえない場合は契約の見送りを検討しても良いでしょう。

まとめ

近年注目されている資金調達方法であるファクタリングについて解説しました。中でも診療報酬ファクタリングは医療機関・介護事業者などでも利用できる有用なサービスです。突発的な資金不足に陥ったときにぜひ利用を検討しましょう。